Ce plan d’action pourrait parfois ne pas être pertinent.

Depuis plusieurs années, le Centre québécois de formation en fiscalité (CQFF), piloté par le fiscaliste Yves Chartrand, enseigne la stratégie qui vise la réalisation volontaire d’un gain en capital dans une société de gestion (GESCO). Cette technique permet, à court terme, de dégager des liquidités pouvant être investies. Mais qu’en est-il sur le long terme?

Avant de donner quelques éléments de réponse, voyons un exemple de la stratégie proposée.

Supposons que Paul, l’actionnaire de la société de portefeuille GESCO, désire s’acheter un chalet sur lequel il souhaite faire une mise de fonds de 100 000 $. Pour simplifier, disons qu’il n’a que deux options.

- Se verser un dividende ordinaire, dans ses liquidités ne générant pas de gain en capital, suffisant pour générer un montant net de 100 000 $;

- Déclencher un gain en capital suffisant, dans ses liquidités ayant une plus-value, afin de créer un compte de dividendes en capital (CDC) qui pourra servir à lui verser un dividende non imposable. Pour fins de simplification, nous utiliserons un prix de base rajusté (PBR) nul. Les liquidités restantes feront l’objet d’une imposition dans la société et un dividende imposable sera versé pour la balance.

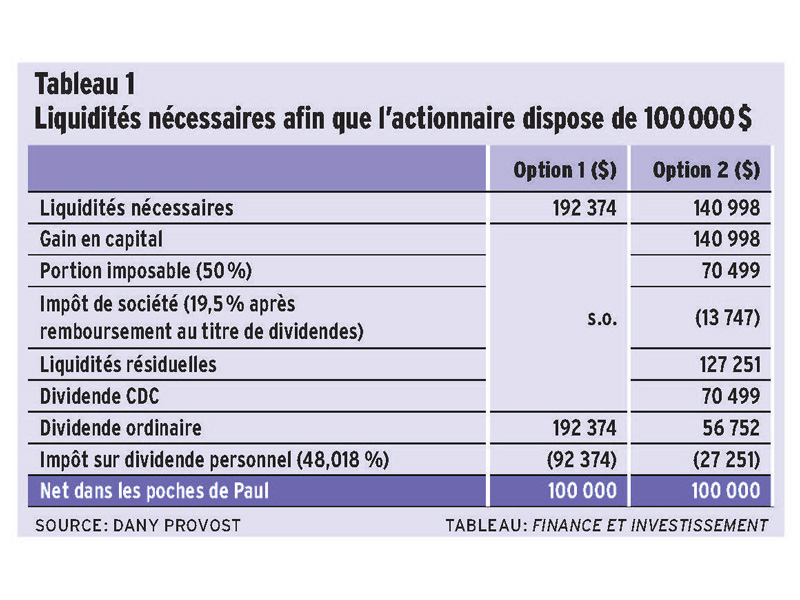

Or, nous avons besoin d’hypothèses pour faire ces calculs. A un taux d’imposition marginal maximal (connu) de 48,018 % sur les dividendes en 2021, on peut concevoir le tableau 1 ci-dessous.

Pour voir ce tableau en grand, cliquez ici.

La première ligne du tableau indique ainsi que l’option 2 nécessite quelque 51000 $ de liquidités de moins que l’option 1. Cette différence peut être investie.

On constate donc que la technique est rentable la première année. On peut cependant se poser quelques questions légitimes. Par exemple, on peut se demander si la stratégie demeure avisée dans les cas où:

- Le taux d’imposition sur dividendes est moindre;

- Le taux d’inclusion du gain en capital est plus élevé;

- On fait des projections sur le long terme.

Regardons chacun de ces points séparément.

Taux d’imposition moindre

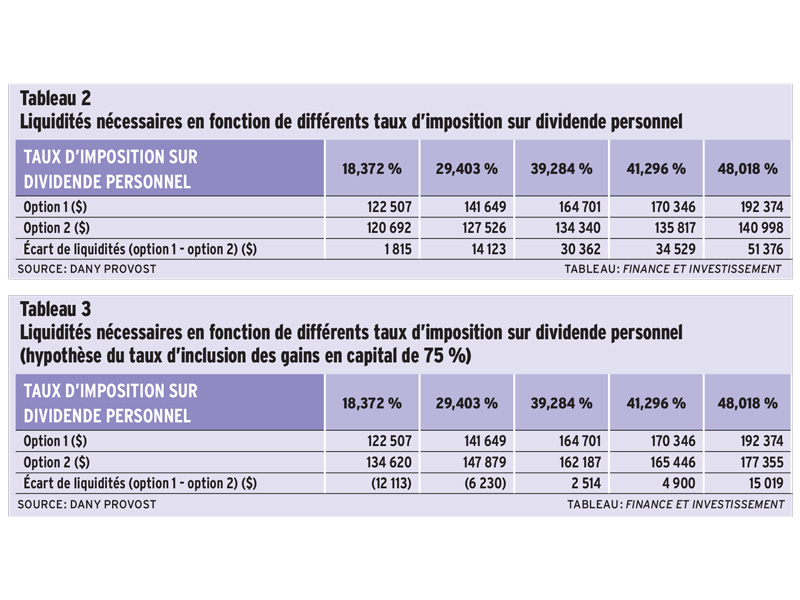

Le tableau 2 indique, avec les deux mêmes options que celles de Paul, les liquidités nécessaires selon les taux de différents paliers d’imposition. À noter que les chiffres sont calculés sur un besoin de 100 000 $ pour fins de comparaison avec l’exemple de Paul, même si certains ne sont pas toujours possibles avec un tel besoin.

Pour voir ce tableau en grand, cliquez ici.

Comme on peut le constater, l’efficacité de la technique est réduite avec des taux d’imposition inférieurs. Dans la vraie vie, il est rare que ces taux s’appliquent tels quels sur la totalité d’un dividende. Aussi, il faudrait utiliser le TEMI (taux effectif marginal d’imposition) sur les dividendes.

Taux d’inclusion du gain en capital plus élevé

Avec la situation financière actuelle des gouvernements, il ne faut vraiment pas exclure la possibilité que le taux d’inclusion des gains en capital augmente. Actuellement de 50 %, il est bien possible qu’il passe à 66,7 % ou même à 75 %.

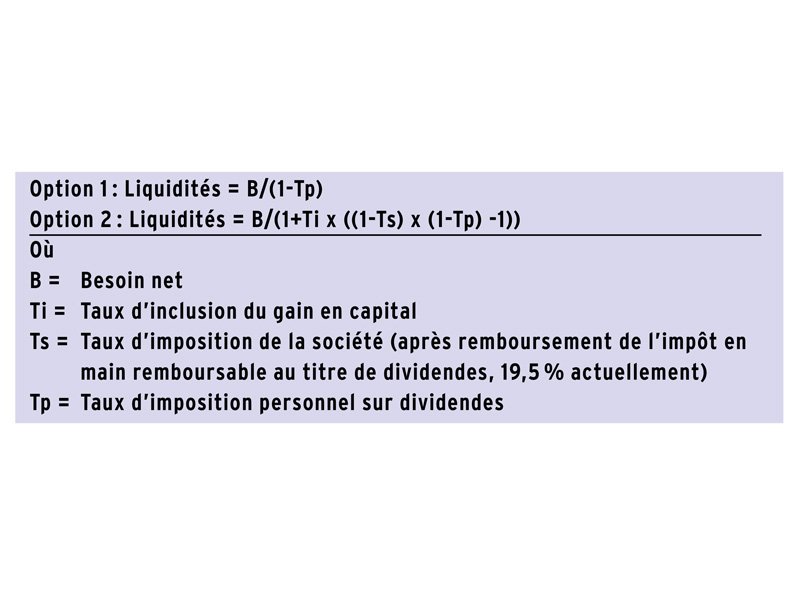

Le tableau 3 indique qu’on doit atteindre le cinquième palier d’imposition (sur huit) pour que la stratégie demeure rentable la première année.

Si vous désirez effectuer vous-même les calculs de ces montants, par exemple pour tester d’autres taux comme ceux applicables aux dividendes déterminés, les formules sont les suivantes (voir l’encadré ci-bas) :

Pour voir ce tableau en grand, cliquez ici.

Projections sur le long terme

Pourquoi faire des simulations sur le long terme si la stratégie est rentable à court terme?

Parce que le côté positif de la technique est que plus d’argent peut être investi dans la société. Ainsi, plus le taux de rendement des investissements sera élevé, plus rentable sera la stratégie. Or, elle possède également un côté négatif: la perte d’un CDC dans l’avenir. Quel est le coût réel de cette renonciation? Vaut-il la peine de s’y intéresser?

Cet exercice n’est pas de tout repos. En effet, non seulement il est indispensable d’avoir un outil de calcul permettant ces simulations avec toute la flexibilité nécessaire, mais il faut faire plusieurs cas pour voir les impacts de cette décision dans diverses situations. De plus, les résultats sont fonction d’hypothèses d’épargne et de décaissement.

Comme d’habitude, j’ai fait tous mes calculs en considérant la valeur liquidative (successorale) des actifs pour comparer des pommes avec des pommes.

Or, selon mes calculs avec des hypothèses réalistes, il est généralement rentable, sur le long terme, d’appliquer la stratégie du déclenchement volontaire des gains en capital. Pour l’instant, malgré les centaines de simulations que j’ai faites, je ne peux tirer de constat clair sur les paramètres qui font qu’elle peut ne pas être rentable à l’occasion.

Cependant, il ne faut généralement pas essayer de déclencher plus de gain en capital que nécessaire. Toujours selon mes calculs, la zone optimale se situe souvent autour d’un CDC égal au besoin net additionnel (100000$ dans l’exemple de Paul) ou moins. Passé un certain point, on déclenche trop de gain en capital et de moins bons résultats s’ensuivent avec certitude.

Il faut faire particulièrement attention aux très gros gains en capital latents. En effet, il est possible, dans certaines situations, qu’on ne veuille pas déclencher de gain en capital et qu’on privilégie de se verser un dividende ordinaire plus élevé qu’un dividende en capital. Ce serait le cas lorsqu’on veut éviter de se retrouver dans une situation où un manque de liquidité à la liquidation de la société nous empêche de toucher au remboursement complet de l’impôt en main remboursable au titre de dividendes (IMRTD).

Finalement, des simulations avec un taux d’inclusion de 75 % donnent généralement, elles aussi, des résultats favorables à l’option 2 sur le long terme, même si elle peut ne pas s’avérer rentable au cours des toutes premières années, comme on l’a vu dans le tableau 3.

En conclusion, mes calculs corroborent, jusqu’à maintenant, la pertinence de la recommandation du CQFF. Toutefois, on devrait utiliser cette stratégie avec précaution et, idéalement, après avoir fait des calculs de projections qui sont personnalisés en fonction de la situation du client.

Dany Provost est directeur planification financière et optimisation fiscale, SFL Expertise